摘要:今年是2018年,我們常說10年一個周期,例如10年前的全球金融危機,20年前的亞洲金融風暴。

2018年11月27日,泰合資本管理合伙人兼首席執行官宋良靜在WISE 2018新商業大會上受邀發表題為《一級市場,又見周期》的主旨演講,分享了對于一級市場現狀的觀察和思考,核心觀點如下:

從新上市公司投資人回報、一級市場活躍投資人策略和項目融資真實數據三個維度,我們發現2018年資本寒冬比大家想象的都更寒冷。

深層次分析,這次資本寒冬跟過往不太一樣,是經濟周期、產業周期、資本周期、政策周期四大周期的疊加。

遍地黃金的紅利時代已經過去,未來十年,我們將進入到創業和投資的“白銀時代”,這個時代的主題機會就是產業互聯網。

以下為演講實錄。

我今天分享的主題叫《一級市場,又見周期》,所以這是一個關于周期輪回的事情。

今年是2018年,我們常說10年一個周期,例如10年前的全球金融危機,20年前的亞洲金融風暴。那2018年對于創業圈來講,會不會是一個過去黃金十年創業周期的結束,一個盛極而衰的轉折點呢?關于這個點,可能仁者見仁,智者見智。但2018年,我們至少見證了資本市場罕見的冰火相容的景象。為什么是火?我們看到二級市場出現幾乎史無前例的IPO潮,大量TMT企業在美國和香港成功上市,過去一年,市場見證了幾家投資機構上市十余家企業、為LP賺回10億美金的案例。但2018年又是冰的,今天一級市場冰的程度超乎大家想象。

我過去十年從業經歷過三個周期,2008年、2012年和2015年,但是過去三個周期里面都沒有出現過這樣二級市場非常熱,一級市場非常冷的情況。也許再過幾年重新回首2018年,無論是創業還是創投圈,都是一個值得回憶的年份。

2018年一二級市場真相

剛談完我們對2018年整體資本市場的感知,下面我帶大家看三組數據。第一組數據是IPO公司給投資人帶來的實際回報率。我們看一下2018年的二級市場,IPO之后大家到底有沒有給投資者賺到錢?剛才幾位投資銀行家非常隱晦,說新經濟的企業不要定那么高的IPO價格,也要幫二級市場可以賺到錢。我們的團隊剛好做了這樣一個定量分析,我們選擇過去一年在港股和美股新上市的幾十家TMT公司,看過去3輪融資里投資人盈虧的情況。調查結果發現:以最新的價格計算,這些企業上市到今天,80%IPO的基石投資人在虧錢;再往前看Pre-IPO輪,50%的投資人在虧損;甚至還有25%的公司市值低于再上一輪估值,這些投資人都沒賺到錢。所以,IPO本身雖然是一件很榮耀的事情,但是賺到真金白銀才是硬道理。這是我們對于二級市場的觀察。

第二組數據,一級市場的主流投資人在當下是什么投資節奏?這是2018年中國資本市場上最活躍的15家大PE和5大戰略投資人的后續投資策略調研分析,數據是非常驚人的。首先,55%的投資機構明確表示要大幅收縮。第二,20%的投資人的反饋中性,其實就意味著小幅收縮。只有25%的投資人還表示要積極看項目,而這已經是市場今年出手最多的20家機構的數據了,這些金主的態度代表著市場馬上面臨的趨勢。這意味著今天的資本市場有百分之七八十的投資人,已經進入不活躍的時期了,這個數字一定會深遠影響2019甚至2020一級市場的融資。

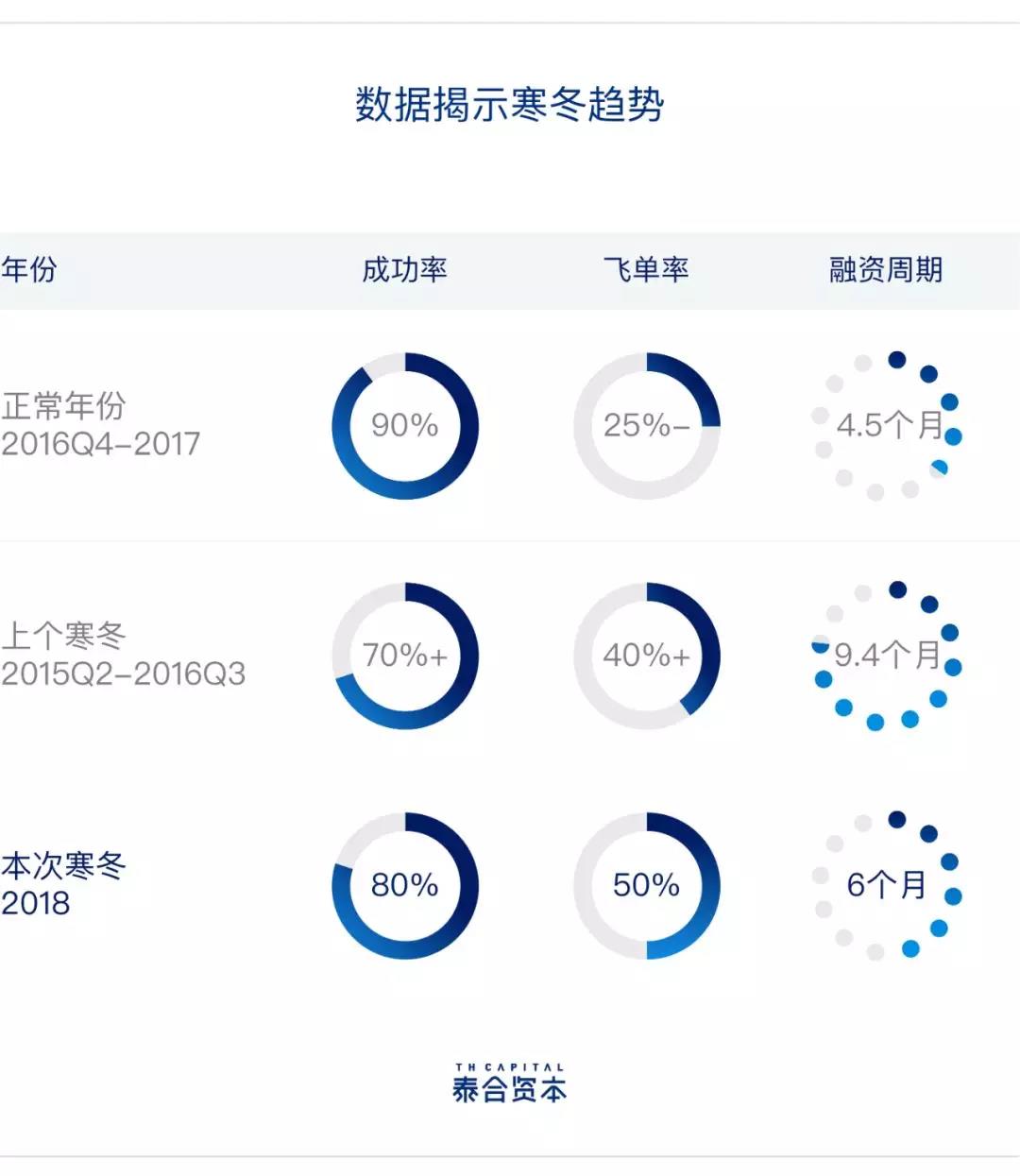

第三組數據,看看一級市場項目實際的融資數據。泰合資本在2018年服務了幾十家C、D輪的公司,到目前為止融資總額超過350億人民幣,我們的統計基礎應該具有一定的市場代表性。我們通常從成功率、飛單率、融資周期來判斷融資順利與否,一個正常年份,比如2016年Q4到2017年,泰合項目的融資成功率是90%,飛單率不到25%,融資周期是平均4.5個月。但上一個資本寒冬(2015Q2-2016Q3)里,融資成功率只有70%,飛單率超過40%,融資周期達到9.4個月。

現在的情況如何呢?好的是,到目前為止的成功率仍然維持在80%左右,融資周期略有拉長到6個月,但值得注意的是飛單率大幅提升。過去一年,有50%的項目遭遇過飛單,這確實是市場情緒的反饋,特別是最近兩三個月我們觀察到,在執行項目的融資周期成功率、融資周期已經在進一步下降,2019年的數據肯定會更差,這是一級市場的真實情況。

今天在座非常多的創業者,我們總結過去一年里面,被飛單的項目以及少量未完成項目有什么共同特征,希望給大家一些啟示。我們的統計發現,八成以上飛單來自于以下三個原因:第一,估值預期過高,60%的飛單和項目失敗都涉及這個原因。第二,持續燒錢,盈利模式沒有得到驗證,有40%的飛單和失敗來自于此。第三,行業政策敏感型,比如文娛、金融、教育,在過去一兩個季度里面,出臺了系列監管政策,讓某些賽道受到顯著影響,這也占了飛單和失敗原因的15%。所以,在當前市場環境下,這三類項目的融資會雪上加霜,如果在座各位不幸項目落在其中某一個特征上,一定要小心。而大家也看到這些數字加總超過了100%,因為飛單有時有多重原因,如果發現公司三點全占,就要認真反思了。

四大周期疊加成“更冷”寒冬

今年資本寒冬的成因是什么呢?如果我們深層次分析,這次資本寒冬跟過往不太一樣,這次資本寒冬可能會更冷,因為是四個周期的疊加——經濟周期、產業周期、資本周期、政策周期。

——經濟周期我只給大家三個數字:2018年Q3中國GDP同比增幅降到了6.5%,2018年10月中國社會消費品零售總額的增速降到8.6%,這都創造過去數年的新低。更要命的是2018年的10月份,中國全國新車的銷量下降了13%,這雖然是一個微觀數據,但一葉知秋。

——產業周期就是移動互聯網紅利的消失。在2018年的9月份,中國移動互聯網月活用戶相比過去一年只增長了不到5%,而前兩年的數據分別是10%和15%,同時,活躍用戶數達到了11.2億,已經趨近飽和。所以人口流量紅利沒有了,而新的產業機會還沒有大規模出現。

——資本周期,如果大家看美國股市,過去十年美股都是大牛市,納斯達克指數10年漲了4.3倍。但納斯達克指數在2018年8月29號達到歷史新高后顯出調整的跡象,到目前為止已經下調了15%左右,多數二級市場投資機構都認為市場下行壓力很大。

——還有政策周期,比如文娛對領域對游戲版號的限制;教育領域限制幼兒園上市;金融領域更是有一系列的政策限制。這些對一級市場的融資都構成了顯著的影響。

所以,雖然每次周期大家都說不一樣,但這次是真的不一樣,因為這次周期的疊加會更加慘烈。

產業互聯網將迎來白銀時代

講了這么多,我們開頭提到的2018會是一個黃金時代的結束嗎?這是今天很大的命題。再過五年、十年,我們重新回顧2018年,它一定是一個特別不一樣的年份。這個年份標志著移動互聯網大規模流量紅利的結束。所以從這個意義上說,遍地黃金的時代確實已經結束。

過去十年,我們賺的是人口紅利的錢,這是easy money。未來十年如果還有錢可賺,那一定賺的是不容易的錢,但卻是最有價值、最有門檻的錢。一個時代的結束,往往意味著一個時代的開始。在我們看來,過去十年是“撿黃金”的十年,而未來十年是“煉白銀”的十年。未來十年,我們將進入到創業和投資的“白銀時代”,這個時代的主題機會就是產業互聯網。

事實上,產業互聯網和消費互聯網很難劃分的,本質上很多產業互聯網公司最后提交的產品、交付的東西都是歸到消費互聯網里面。消費互聯網很好創造了消費端的便利性、及時性、多樣性等價值,而產業互聯網有機會在供給端創造時間和成本效率、品質優化等更深層的價值。比如,大數據和技術在各個垂直領域的應用會極大提升效率,包括泰合資本今天服務的各個市場最頭部的項目。大數據跟醫療的結合,可以顯著提升新藥研發的成功率,讓保險更加準確,幫助醫院能夠更好去運營;大數據在物流領域的應用,可以極大降低貨車的空載率,降低油耗;大數據在零售領域的應用,可以新品推出的時效和成功率都更強,讓生產更加柔性。如果說中國消費互聯網已經是大學水平,那產業互聯網可能小學還沒有畢業,但這就是巨大的機會。。

另外,消費互聯網競爭的終局基本是一兩家獨大,很難容得下更多玩家。但產業互聯網則不同,產業互聯網很可能呈現百家爭鳴的景象。我們認為,產業互聯網白銀時代才剛剛開始,這是創業者最大的機會。

穿越周期的三種方法

回到當下,今天我們該如何穿越周期?我有三個層面的建議:第一,明大勢;第二,筑壁壘;第三,備軍糧。這分別對應著你的宏觀策略、運營策略和資本策略。

為什么首先要“明大勢”呢?今天我們服務的企業越做越大,不少已經超過10億美金甚至50億美金。這么大體量的公司,本質上你已經變成了整個社會的基礎設施,你承擔的社會公共服務職能將越來越大。在這樣的語境下,今天我們的創業者要比歷史上任何時期都更要關注中國未來的經濟走勢是怎樣的,中國未來的政策走勢是怎樣的。所以要高度重視經濟數據,車、房、外貿、用電量等數據,這些數據決定你的天花板。政策更是如此,過去中國30年的發展,主要是人口紅利和政策松綁的紅利。但是監管和政策逐漸轉移的時候,你必須高度關注政策的影響。比如政府監管對于網約車、共享單車的影響,已經顯著影響到這些企業下一步的發展空間,之前發展過程中社會化的成本將內化為企業自身的成本。所以一定要關注經濟走勢、關注政策大勢,要與時代趨勢合拍、共振。

“筑壁壘”是什么意思?大家在談重公司和輕公司,我們認為重公司的價值會體現出來,輕公司的挑戰越來越多。比如知識付費,過去兩年非常熱,但是今天剩下的寥寥無幾。為什么呢?知識付費更多是流量的創新。但是在內容生產機制上,多數公司沒有形成自己的門檻,這會顯著影響到企業發展的天花板,競爭會變得異常激烈。我們看好提供足夠重價值的公司,我們的客戶拼多多、瓜子、云集、做跨境電商的SHEIN等,無不是在產業鏈端、在供給端做得越來越重,他們創造的價值絕不僅僅在流量端,更重要的是對整個產業鏈的深層改造與效率和品質的提升,他們構筑了更高的競爭壁壘。

“備軍糧”就是儲備足夠的發展資本。第一,高度重視自己的現金流,特別是To B的企業,我們觀察到今年不少出現應收賬款變成壞賬的情形了。沒有公司是因為缺利潤死的,但很多公司是被現金流拖死的。第二,對于那些必須要融資的公司來說,一定不要在乎估值,你看看我們此前對于二級市場估值的分析,估值只是個傳說而已。第三,對于不缺錢的公司,強烈建議你們要做融資。因為在下行的市場里面,融資一定是有馬太效應的。事實上,在上一個周期里面美團、滴滴等都是逆勢融到非常多的錢。我們相信頭部公司一定可以得到更好的定價。對于頭部公司而言,你的現金儲備可以保證在下行的市場里做更激進的投資,在逆勢中得到加速擴張。這是我們給到創業者的建議。

希望大家在這個資本市場轉折的關鍵節點,在新舊產業動能轉換的危與機中,堅持做難而正確的事情,穿越周期,直達未來。

2025年一季度泓德泓華混合基金凈值增長率為4.49%,同期業績比較基準收益率為-0.87%。

2025-04-22

2025-04-22今日,在第56個"世界地球日"之際,安踏集團連續第10年對外發布《2024年度ESG(環境、社會及管...

2025-04-22

2025-04-22投資家網(www.51baobao.cn)是國內領先的資本與產業創新綜合服務平臺。為活躍于中國市場的VC/PE、上市公司、創業企業、地方政府等提供專業的第三方信息服務,包括行業媒體、智庫服務、會議服務及生態服務。長按右側二維碼添加"投資哥"可與小編深入交流,并可加入微信群參與官方活動,趕快行動吧。